友阿股份:7天7板,湖南百货零售巨头“截杀”半导体

友阿股份(002277)跨界并购半导体,在资本市场上的响应十分热烈。

11月26日晚间,友阿股份宣告停牌重组,标的为尚阳通,拟收购其82.37%的股份。

12月10日晚间,重组预案释出,友阿股份拟以发行股份及支付现金方式向蒋容、姜峰等37名交易对方购买尚阳通100%股权,同时募集配套资金。

12月11日至19日,友阿股份连续7个交易日涨停。截至收盘,公司股价为6.55元,总市值为91.32亿元。

纵观上演这出“好戏”的三个主角,与其说是抱团取暖,不如说是各有各的算盘。

友阿股份:寻求第二增长线

公开资料显示,友阿股份成立于2004年6月,总部位于湖南省长沙市,是一家主营百货零售业务的有限公司。

公司董事长是湖南知名商人胡子敬,别名“胡老板”。曾有媒体这样评论一无湘不成军,无胡不成商。这个“胡”,指的就是胡子敬。

上世纪八十年代末,胡子敬临危受命接手友谊商店(友阿股份的前身之一),通过良好经营实现了商业成功。2009年7月,友阿股份在深圳证券交易所上市。

作为长沙市乃至湖南省最大的百货零售企业之一,友阿股份旗下坐拥友谊商店AB馆、友谊商城、阿波罗商业广场、长沙友阿奥特莱斯、郴州友阿国际广场、常德友阿国际广场、邵阳友阿国际广场等90家实体门店。

近年来,受到消费习惯改变,以及电商、即时零售等新兴业态的冲击,传统实体经营模式竞争加剧,友阿股份主业业绩承压。

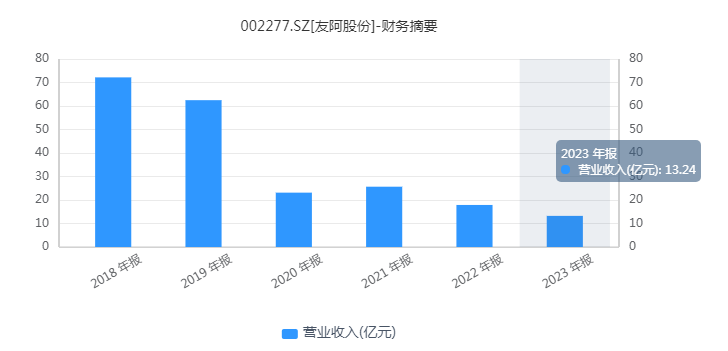

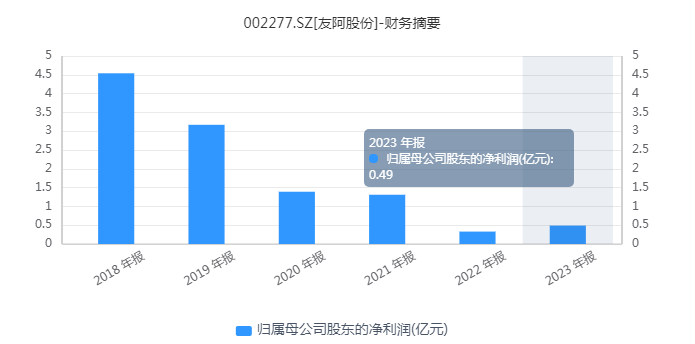

营业收入从2018年的72.42亿元下滑至2023年13.42亿元,归母净利润从2018年的4.54亿元下滑至2023年的0.49亿元。

2024年前三季度,友阿股份实现营业收入9.51亿元,同比下降5.05%;归母净利润1.14亿元,同比增长31.15%,依然面临较大压力。

友阿股份称,本次交易完成后,上市公司将实现战略转型,切入到功率半导体领域,打造第二增长曲线,加快向新质生产力转型步伐,增加新的利润增长点,从而进一步提高上市公司持续盈利能力。

值得一提的是,友阿股份曾于2023年10月筹划控制权变更,控股股东友阿控股计划将其持有的友阿股份27.5%股权转让给半导体公司微创英特。微创英特则承诺后续将向友阿股份注入不低于10亿元市值的储能、光伏、新能源、大数据、充电桩等相关业务的资产。对此,二级市场也给出了积极的正向反馈。但今年2月19日,这笔交易宣告失败。

尚阳通:寻求曲线上市

公开资料显示,尚阳通是国家高新技术企业和国家级专精特新“小巨人”企业,是国内领先的半导体功率器件设计企业之一,主要从事高性能半导体功率器件的研发、设计和销售业务。

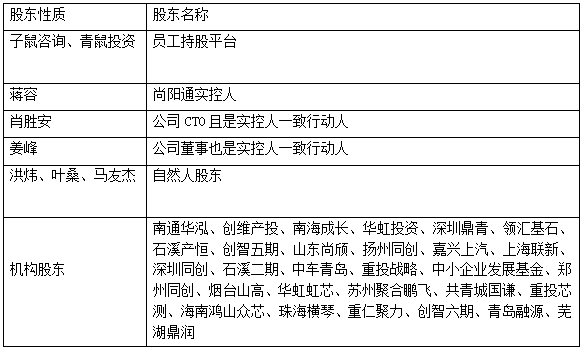

尚阳通背后站着一位半导体女将——蒋容。她出生于1972年,27岁时来到深圳打拼,进入半导体集成电路行业,早年曾在全球半导体元器件分销商美国安富立公司担任市场经理。2014年6月,蒋容与联合创始人之一的林少安共同出资,创办了尚阳通。

2023年5月,尚阳通提交了首份科创板IPO申报稿,预测其发行估值超过68亿,一时间风光无限。然而,独立IPO之路并未走通。2024年7月,公司撤回上市申请。

尚阳通IPO搁浅,一方面受上市大环境影响,另一方面也与其自身经营业绩相关。据其在招股书(申报稿)中提示的风险,公司产品结构单一,相较于海外品牌,在研发实力、产品系列、营销网络、客户资源、供应链资源等诸多方面仍存在差距,又面临本土新进半导体功率器件设计公司和现有同行企业的竞争。

2022年、2023年及今年1—10月,尚阳通实现的营业收入分别为7.36亿元、6.73亿元、4.81亿元,净利润分别为1.39亿元、8328.13万元、3131.73万元,2023年及今年前10个月下降明显。

此外,尚阳通在上市前实控人变动、关联采购的必要性、合理性及价格公允性等问题也遭上交所质疑。

面对这样的现实,尚阳通不得不重新审视其上市路径。时隔4月,尚阳通,选择“卖身”给上市公司。

在分析人士看来,对于尚阳通而言,这次并购也为其提供了一个新的发展机遇。在IPO失败后,尚阳通通过并购的方式实现了曲线上市,避免了IPO过程中的繁琐程序和高昂成本。同时,尚阳通也将借助友阿股份的资源和平台优势,进一步拓展其业务和市场。

PE/VC:寻求退出通道

在尚阳通的发展过程中,吸引了众多VC/PE、地方国资投资平台以及产业投资方的关注。

根据招股书披露,2020年至2022年,尚阳通进行了8次增资、2次股权转让,期间估值出现较大变化。

2020年6月,尚阳通首次增资,增资后的估值为4.09亿元。至2022年10月,公司估值已达到50.81亿元。短短2年时间,增幅超11倍。

“尚阳通IPO撤销,数十家投资基金‘嗷嗷待退’,求并购的需求也会较强烈。”有投资人士表示。

据公告披露,这场并购的交易方案由“发行股份及支付现金购买资产”和“募集配套资金”两部分构成。友阿股份拟从尚阳通的创始人蒋容、姜峰、肖胜安等37名交易对方手中购买尚阳通100%的股权。这意味着,此前参与尚阳通多轮融资的投资方,将再次获得从二级市场退出的机会。

目前,尚阳通股权结构总共有37个股东,其中6个自然人股东,31个机构股东。

如何平衡各轮次的投资人利益,也成了本次并购案的一大看点。机构股东在不同轮次的进入,所对应的估值水平各有不同。业内人士猜测,大概率会采用差异化定价,平衡各方利益。

值得注意的是,截至今年三季度末,友阿股份账面现金及等价物仅有1.9亿,本次支付现金部分需靠募集资金,股份对价大概率占绝大部分,若发行股份过多,理论上有可能导致控制权的转移。

友阿股份在披露预案的当日还披露了股权变动情况,其控股股东转让5.01%给上海勤学堂投资控股有限公司,根据披露信息,此举目的“为缓解资金压力”。

本次交易尚需公司董事会再次审议及公司股东大会审议批准、相关行政部门和有权机关批准(如需),并经深交所审核通过和证监会予以注册同意后方可实施。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,欢迎转载,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;

3.作者投稿可能会经我们编辑修改或补充。

-

评论

-

相关推荐

-

妖股逻辑

原创

原创AI数据标注业务,能否拯救曾被坑惨的汇洲智能?

汇洲智能业务之一是为客户提供互联网内容审核以及数据标注服务,2024上半年,公司内容审核业务实现了同比增长,其中来自小红书的收入新增明显。22小时前览富财经网 -

妖股逻辑

原创

原创7连板的金奥博背后成长逻辑是什么?

金奥博走出的7连板,吸引力无数投资者的关注,那么,这家公司的受到资本市场热捧的逻辑是什么?4天前览富财经网 -

妖股逻辑

原创

原创美邦股份10连板后遭遇跌停!2025年首支翻倍股能否“开心过年”?

美邦股份的连续拉升,或与“一证一品”政策催化有关,但农药证件数量并不代表未来业绩的兑现,市场的炒作或存过热之嫌。5天前览富财经网 -

妖股逻辑

原创

原创7连板后突然跌停!没有业绩支撑,海得控制股价将何去何从?

7连板海得控制,今日(1月10日)突然跌停,市场资金或许正在撤离。1星期前览富财经网 -

妖股逻辑

原创

原创5连板背后!锂、氢协同发展,雄韬股份能做到吗?

雄韬股份主要从事化学电源、新能源储能、燃料电池、钠离子电池的研发、生产和销售业务,产品涵盖阀控式密封铅酸蓄电池、锂离子电池、燃料电池三大品类。1星期前览富财经网 -

妖股逻辑

原创

原创业绩承压、口碑受损,线上毫无优势,来伊份如何自救?

在消费预期刺激下,相关零售企业有望受益。12月20日至1月2日,来伊份股价累计涨幅51.43%,表现较为亮眼。2星期前览富财经网 -

妖股逻辑

原创

原创多重危机缠身,岭南股份“三跌停”之后将何去何从?

12月25日晚间,岭南股份发布股价异动公告称,公司有多笔债务逾期,债务违约事项可能会影响其他债权人对公司的信心,从而进一步减弱公司融资能力,加剧公司紧张局面。3星期前览富财经网 -

妖股逻辑

原创

原创资产重组、剥离主业,克劳斯的未来能否就此明朗起来?

克劳斯的营收呈现出一定的波动性,且净利润状况不佳,已连续多年亏损。通过此次的股权剥离,克劳斯期望能够提升归母净资产水平,并避免退市风险。3星期前览富财经网 -

妖股逻辑

原创

原创业绩连续下滑、股东“清仓式”减持,中百集团该如何自救?

近18个交易日,中百集团累计上涨115.94%。虽股价表现抢眼,但中百集团的烦心事也不少。3星期前览富财经网 -

妖股逻辑

原创

原创接二连三“踩雷”,上海凤凰何时方能“涅槃重生”?

纵观上海凤凰的发展史,其早年的成功离不开政策的支持及市场供需关系的影响。如今最紧要的是观念的改变,从企业自我为导向,变为以用户为导向,做出用户需要且满意的产品。1个月前览富财经网

-

1有道子曰-o1推理模型正式发布

-

22024年国内出游人次56.15亿 同比增长14.8%

-

3吸金超3亿 首批个人养老金权益指数Y份额成绩单出炉

-

4自然资源部、财政部、中国人民银行、国家金融监督管理总局印发《土地储备管理办法》

-

5机器人集结沪上“最酷”特训 全国首个异构人形机器人训练场正式启用

-

6广东省印发《关于高质量发展资本市场助力广东现代化建设的若干措施》

-

7工信部:将启动实施新一轮十大重点行业稳增长工作方案

-

8全国首个并购基金联盟落地深圳

-

9中信证券:算力硬件迭代 高频高速树脂加速放量

-

10北京:超前布局6G产业

-

11三星、LG据悉考虑将部分家电生产从墨西哥转移至美国

-

12教育部:确保每所学校至少有1名科学副校长 配齐配优科学类课程教师

-

13字节跳动计划在2025年斥资120亿美元投资AI芯片

-

14全国政协召开2024年度宏观经济形势分析座谈会

-

15《广州市低空经济发展条例》正式发布

-

1有道子曰-o1推理模型正式发布

-

22024年国内出游人次56.15亿 同比增长14.8%

-

3吸金超3亿 首批个人养老金权益指数Y份额成绩单出炉

-

4自然资源部、财政部、中国人民银行、国家金融监督管理总局印发《土地储备管理办法》

-

5机器人集结沪上“最酷”特训 全国首个异构人形机器人训练场正式启用

-

6广东省印发《关于高质量发展资本市场助力广东现代化建设的若干措施》

-

7工信部:将启动实施新一轮十大重点行业稳增长工作方案

-

8全国首个并购基金联盟落地深圳

-

9中信证券:算力硬件迭代 高频高速树脂加速放量

-

10北京:超前布局6G产业

-

11三星、LG据悉考虑将部分家电生产从墨西哥转移至美国

-

12教育部:确保每所学校至少有1名科学副校长 配齐配优科学类课程教师

-

13字节跳动计划在2025年斥资120亿美元投资AI芯片

-

14全国政协召开2024年度宏观经济形势分析座谈会

-

15《广州市低空经济发展条例》正式发布

- 投稿

- 反馈

-

-

- 回顶部

京公网安备 11010602105097号

京公网安备 11010602105097号