盐津铺子,高增时代落幕

入股鸣鸣很忙集团,顺利登上量贩零食这趟“快车”;推出大魔王、蛋皇两大炙手可热的子品牌,俘获年轻人的“胃”;投资建厂,延伸产业链,强化成本优势……

这些年,敢押宝、押对宝的盐津铺子(002847.SZ),确实收获不小。

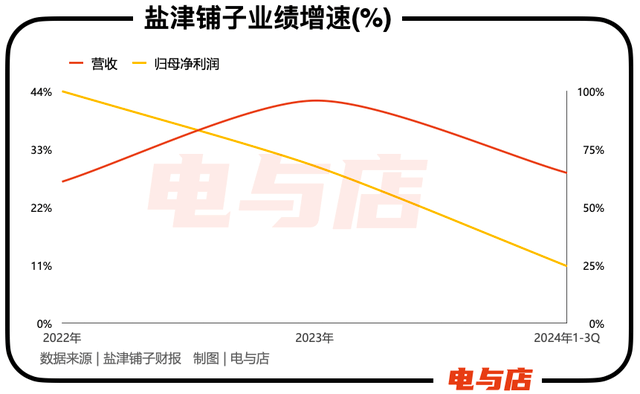

2022年、2023年,公司的营收同比增速达到26.83%、42.22%,归属净利润同比增速达到100%、67.76%,遥遥领先一众同业。

但随着红利逐渐消退,盐津铺子的挑战也接踵而来。

01 量贩零食的增量还能吃多久?

成长的疲态正体现在直观的财务数据上。

2024年前三季度,盐津铺子营收约为38.61亿元,较上年同期增长28.49%,归母净利润约为4.93亿元,较上年同期增长24.55%。

而在2023年前三季度,公司的营收为30.05亿元,较上年同期增长52.54%;归属净利润为3.96亿元,较上年同期增长81.08%。对比之下,其后劲不足的势头开始显现。

对盐津铺子来说,因为量贩零食热潮逐步冷却,用户对大魔王、蛋皇的新鲜感在流失,这种乏力状态大概率不是一时能改变的。

我们先来看第一个掣肘因素。

2021年是盐津铺子的转折之年,业绩遭遇急刹车,曾经作为创收主力的商超渠道陷入瓶颈。盐津铺子迅速调整战略,将目光投向新生业态的量贩零食渠道。

这一年,恰恰是量贩零食渠道的崛起之年。根据《2023中国零食量贩行业蓝皮书》显示,2021-2023年渠道开启了“蒙眼狂奔”模式,全国平价门店数量从2500家预计增长至2.5万家,短短2年时间暴增了10倍。

应时应势的“风口”布局,让盐津铺子很快便尝到了“甜头”。到2022年,量贩零食渠道已经占据了公司主导地位。这一年,零食很忙系统在盐津铺子的营收占比达到7.31%,位列前五大客户的首席。

随后的2023年12月,盐津铺子完成了与量贩零食渠道的深度捆绑,以3.5亿元战投鸣鸣很忙集团,以期换得更多话语权。2023年,来自量贩零食渠道的营收占比上升到约20%。

获益于此,盐津铺子一举扭转经营下滑的局面,步入业绩“快车道”,也在2022年和2023年连续两年保持高歌猛进。

但伴随渗透率的提升,量贩零食渠道未来两年的扩张势必大幅放缓,也意味着盐津铺子所能斩获的增量在萎缩,高增时代落幕。实际上,进入2024年,市场对量贩零食的热度明显减退,“投资80万开店,3个月就倒闭”的故事不在少数。

而在镜子的背面,押注量贩零食渠道,也对盐津铺子的盈利能力造成较大冲击。

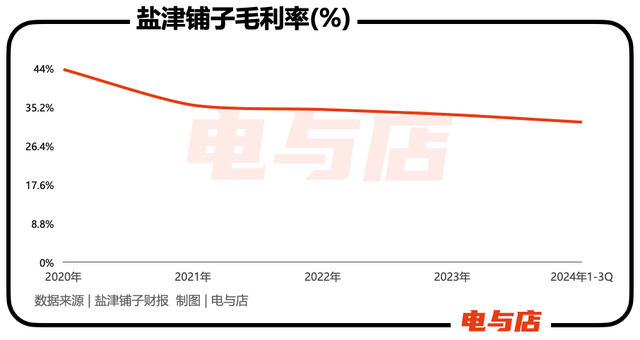

2024年前三季度,盐津铺子的毛利率为31.84%,同比下降2.61%。拉长视线,2020—2023年,盐津铺子毛利率分别为43.83%、35.71%、34.72%、33.54%,一直在向下运动。

02 “大魔王”、“蛋皇”之后,谁来扛大旗?

除了搭上量贩零食的“东风”,盐津铺子2022年、2023年业绩的大增,也离不开“大魔王”(魔芋类产品)和“蛋皇”(鹌鹑蛋类产品)两匹“黑马”的出世。

盐津铺子靠凉果蜜饯起家,2020年推出魔芋制品,2022年迎来井喷,收入同比增长了120.32%。

2023年,盐津铺子发布全新子品牌“大魔王魔芋素毛肚”,可并未带动魔芋制品增速如预期的提振,反而降为84.95%,并进一步降至2024年上半年的38.9%。

图源:盐津铺子官网

分析下滑的原因,一方面,盐津铺子的魔芋制品打响后,吸引对手竞相模仿,导致同质化角力加剧,也从侧面折射出休闲零食行业本身技术壁垒不高,缺乏品牌效应的现实。

另一方面,新品的红利期接近尾声。一般来讲,新品的红利期大概为2-3年,参考妙可蓝多的奶酪棒、洽洽食品的风味瓜子、小黄袋坚果等,便不难验证。

盐津铺子的魔芋制品2022年爆发,2024年上半年已有衰竭迹象,照此情形,到年底也就结束放量了。蛋类制品的走势和魔芋制品如出一辙。

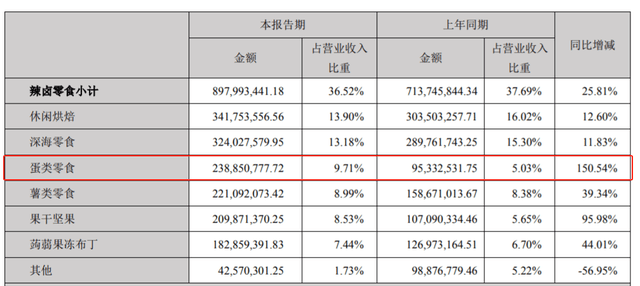

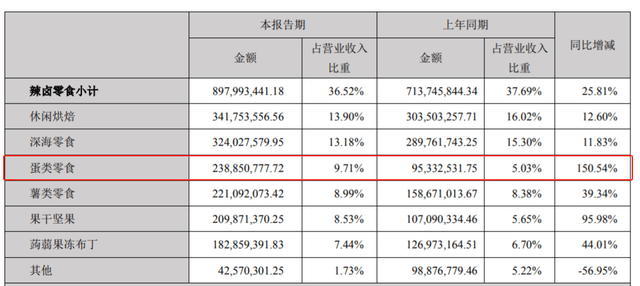

2023年,盐津铺子将蛋类零食作为重点发力的品类,同年该品类收入暴涨594.52%;2024年初,盐津铺子“趁热打铁”,官宣“蛋皇”子品牌,瞄准鹌鹑蛋,继续加码。

但于2024年上半年,公司蛋类零食的收入增速已降至150.54%。

图源:盐津铺子财报

乐观预计,“蛋皇”系列还有一年放量期。届时,谁能接替“大魔王”和“蛋皇”的使命,为盐津铺子扛起增长“大旗”?

目前看来,尚未有这样的“天选之子”出现,也意味着盐津铺子后续的增长动力面临考验,长线成长性存疑。

03 品质是原点

民以食为天,食以安为先,安以质为本,质以诚为根。具体到食品行业,为消费者提供安全、健康、品质的产品是企业的务本之道,更是立身之本。

但到底要怎么做?说千道万,其实还是要回归到创新的原点,以研发为基石。

回到盐津铺子,尽管其在历年财报中,总会着重阐述其秉承“好零食,盐津造”的品牌理念,遵循“安全、美味、健康”的产品价值观,通过原材料采购控制、绿色初加工、配方改进、自主生产等一系列措施,保证产品的食品安全;通过快速反应的研发模式,形成了对市场的快速反应机制;通过对生产工艺、生产设备的改造革新,实现从手工制作到现代工业化生产的转变等等。

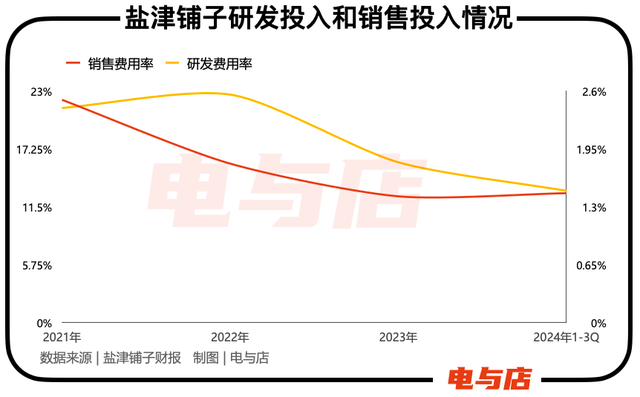

但落地到直观的财务数字,2021年至2023年,公司研发费用分别为0.55亿元、0.74亿元、0.8亿元,研发费用率分别为2.41%、2.56%、1.8%。

2024年前三季度,盐津铺子的研发费用0.58亿元,同比增长8.73%,研发费用率1.48%;销售费用4.96亿元,同比增长34.34%,增速远在研发费用和营收之上,销售费用率12.58%。

销售费用和研发费用的天差地别,多少让盐津铺子品牌理念和产品价值观欠缺说服力。

此外,盐津铺子在食品安全领域的表现也一直受到公众的关注。

2020年,其因薯片产品被指含有致癌物质而成为舆论焦点;紧接着在2021年,又因一款黑糖话梅产品铅含量超出安全标准三倍以上受到官方通报。

更早之前,2017年,盐津铺子甘甜话梅产品被发现非法添加了安赛蜜,违反了食品安全规定;2018年,公司生产的山椒凤爪产品被检出菌落总数超标,再次引发了用户对盐津铺子产品品控的担忧。

查询黑猫投诉平台可以看到,截至目前,与盐津铺子相关的投诉有596条,涉及吃出异物、产品发霉变质、漏包等问题。

对盐津铺子来说,想要走得更远,有赖于做出更加安全、健康、品质的产品,“押宝”新的增量市场,推出新的“黑马”单品。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,欢迎转载,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;

3.作者投稿可能会经我们编辑修改或补充。

-

评论

-

相关推荐

-

财经纵横

浩瀚深度再融资获上市委会议审议通过

览富财经网讯:上海证券交易所上市审核委员会2024年第29次审议会议于2024年11月12日召开,北京浩瀚深度信息技术股份有限公司(再融资)符合发行条件、上市条件和信息披露要求。12小时前览富财经网 -

财经纵横

原创

原创固态电池行业有“钱景”,众多电池产业链企业争相入局

多国政府将固态电池技术纳入国家发展战略,旨在提升电池能量密度和安全性。中国、美国、欧盟、日本和韩国等均出台了相关政策支持固态电池的研发和应用。12小时前览富财经网 -

财经纵横

勘设股份中标贵阳市城乡融合智慧交通示范项目外资贷款技术咨询服务

近日,勘设股份中标“贵阳市城乡融合智慧交通示范项目外资贷款技术咨询服务”。12小时前勘设股份 -

财经纵横

原创

原创医保预付制度将完善,医疗机构、药企等有望受益!医药板块集体爆发

医保预付制度执行之后,有望进一步缓解医疗机构的资金压力,有利于医疗机构、医药流通、医药制造企业。12小时前览富财经网 -

财经纵横

原创

原创览富资讯2024.11.12

一、重要资讯1.中国物流与采购联合会今天在2024中国汽车物流行业年会上发布《中国汽车物流发展报告2024》。据介绍,随着汽车市场的快速增长,我国汽车物流行业逐渐形成高效的汽车整车综合运输网络。12小时前览富财经网 -

财经纵横

原创

原创31只医药商业概念股全线飘红,SPD市场潜力巨大

在医院、药店、互联网医疗等渠道,我国具有较大的市场规模和较高的集中度,未来将有更多的医药商业实现规模化、专业化、数字化,提升我国在全球医药市场的效率和价值。14小时前览富财经网 -

财经纵横

原创

原创贵州茅台首次年中分红,累计分红超2700亿,“股王”底气十足

在前三季度业绩稳定增长的基础上,贵州茅台(600519.SH)再次大手笔分红,引发市场关注。15小时前览富财经网 -

财经纵横

字节跳动再战AI硬件,耳机能成AI时代平台级入口吗?

“互联网厂商布局硬件的核心是找到一些能够切入的AI入口,来承载其大模型最后的落地。因为从消费端来看,大模型最后肯定还是要落实在某个终端设备上的。”18小时前蓝鲸财经 -

财经纵横

尾款人又回来了:双11预售的黑与白

谁是淘天的用户?18小时前雪豹财经社 -

财经纵横

中信金融资产503亿投资计划浮出水面,最高300亿增持中国银行、光大银行

11月8日,中信金融资产披露了金额约503亿的投资计划,其中不超过300亿用来增持中国银行及光大银行。18小时前环球老虎财经

-

1深圳:形成低空经济产业集聚区 到2025年实现物流运输起降点规模突破420个

-

2深圳:支持低空经济企业试点发展“空地联运”物流运输模式

-

3深圳发布博士后政策新规 来深从事博士后最高资助60万元

-

4航展首日 中国商飞签下130架飞机订单

-

511家主要银行理财公司10月末存续规模较9月末回升

-

6《非公开发行公司债券项目承接负面清单指引》迎来修订 支持企业相关并购重组行为

-

7海关总署:今年前10个月海关监管中老班列6525列 同比增长36.5%

-

8半导体并购潮开启 “个性化定制”方案破解交易痛点

-

9十月消费市场回暖 线下消费热度指数同比增长8.2%

-

10政策“组合拳”力度大 外资机构积极布局中国市场

-

11珠海航展今开幕 逾千家企业携一批尖端产品亮相

-

12“以旧换新”惠民利企 补贴继续加码信号明确

-

13多家企业跨界入局 角逐人形机器人万亿美元级蓝海市场

-

14工信部印发《重点工业产品碳足迹核算规则标准编制指南》

-

15我国人工智能组织机构数量近190万户

-

1深圳:形成低空经济产业集聚区 到2025年实现物流运输起降点规模突破420个

-

2深圳:支持低空经济企业试点发展“空地联运”物流运输模式

-

3深圳发布博士后政策新规 来深从事博士后最高资助60万元

-

4航展首日 中国商飞签下130架飞机订单

-

511家主要银行理财公司10月末存续规模较9月末回升

-

6《非公开发行公司债券项目承接负面清单指引》迎来修订 支持企业相关并购重组行为

-

7海关总署:今年前10个月海关监管中老班列6525列 同比增长36.5%

-

8半导体并购潮开启 “个性化定制”方案破解交易痛点

-

9十月消费市场回暖 线下消费热度指数同比增长8.2%

-

10政策“组合拳”力度大 外资机构积极布局中国市场

-

11珠海航展今开幕 逾千家企业携一批尖端产品亮相

-

12“以旧换新”惠民利企 补贴继续加码信号明确

-

13多家企业跨界入局 角逐人形机器人万亿美元级蓝海市场

-

14工信部印发《重点工业产品碳足迹核算规则标准编制指南》

-

15我国人工智能组织机构数量近190万户

- 投稿

- 反馈

-

-

- 回顶部

京公网安备 11010602105097号

京公网安备 11010602105097号