基金月报 | 11月基金发行份额突破1000亿,指数产品点燃新发市场

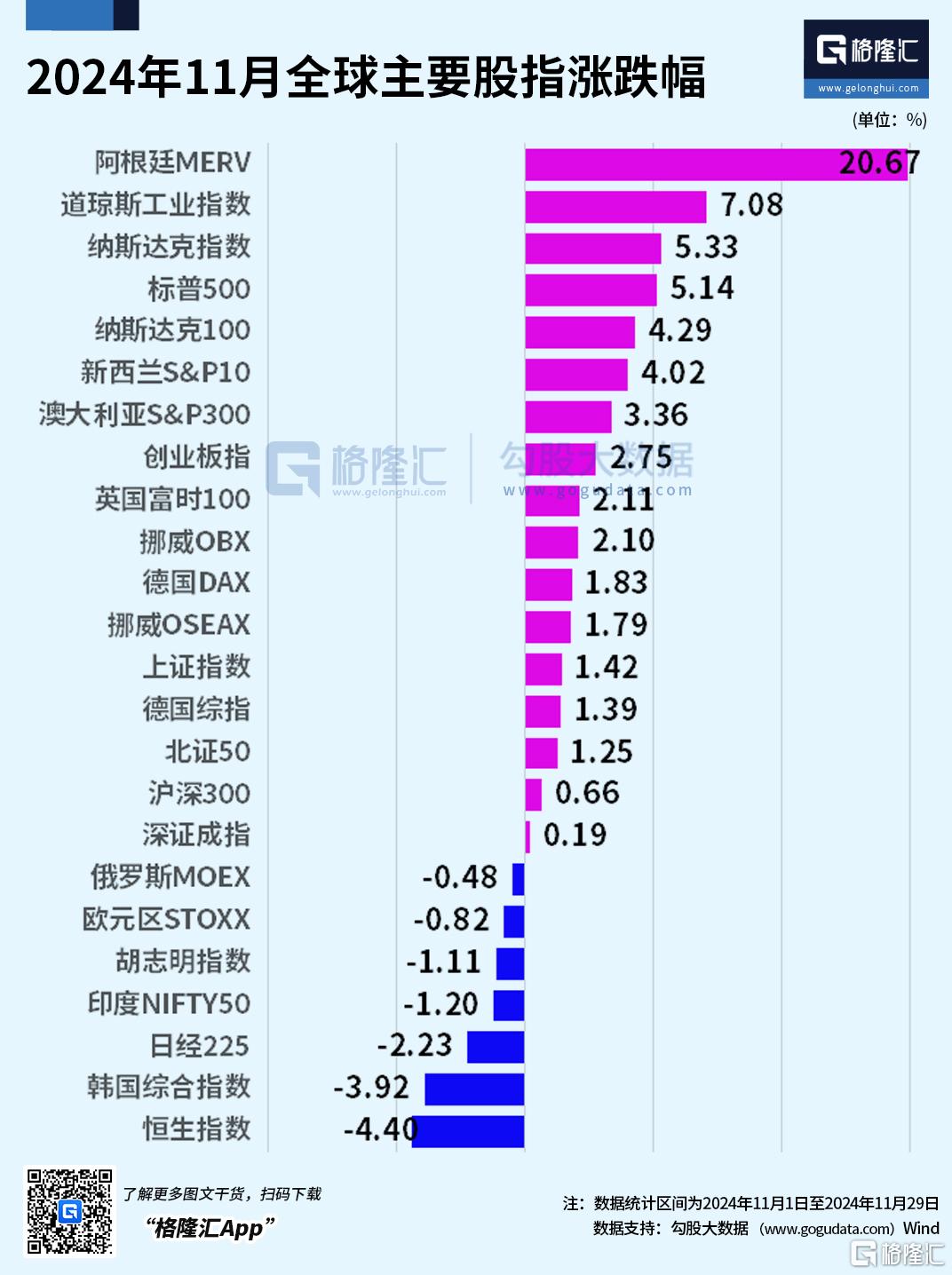

从A股主要宽基指数的11月表现来看,成长含量较高的宽基指数表现更为亮眼,11月,科创100指数凭借5.32%涨幅领涨市场,中证2000指数次之,月内上涨3.96%,科创50紧随其后上涨3.91%。创业板50和创业板指11月分别涨3.1%和2.75%。

11月新发市场升温,期间公募基金今年发行总份额正式突破1万亿份。11月共成立98只新基金,合计发行1474.16亿份,为年内发行份额第三高的月份,仅次于6月和3月。11月平均发行份额为15.04亿份,明显高于其他月份。

从产品类型来看,11月股票型基金成立59只,发行份额为1046.33亿份,占比70.98%,平均发行份额17.73亿份。无论发行总份额、占比,还是平均发行份额均远高于年内其他月份。

ETF方面,2024年宽基类ETF的发行总份额达到514.30亿份,占股票型ETF发行总份额的73.28%。在行业主题ETF中,TMT类ETF和周期类ETF的发行份额较高。而在风格策略ETF中,高股息ETF今年获得了较多青睐。2024年,机构投资者在股票型ETF基金中的持仓占比有较为显著的提升,从2023年年报披露的45.88%,上升至2024年中报披露的51.62%。

2024年,和主动权益基金的成交冷淡相比,ETF市场的交易活跃度持续维持在高位,并在大多数月份突破万亿。宽基指数是市场交易的主力军,资金流入显著。跟踪沪深300指数的ETF产品本年度净流入额高达5685.70亿元。紧随其后的是中证A500指数,上市即收获市场超高关注度,本年度资金净流入1035.61亿元。跟踪中证1000、中证500、上证50、创业板等指数的ETF产品本年度资金净流入额也均超过了500亿元。

截止2024年11月29日,规模最大的ETF跟踪标的为沪深300,总规模9829.76亿元,其次为科创50规模1974.21亿元、中证A500规模1913.77亿元,股票宽基指数中沪深300、科创50、中证A500规模最大,股票非宽基指数中证券公司、纳斯达克100、恒生科技规模最大,纳斯达克100是规模最大的境外股票指数,SGE黄金9999是规模最大的商品指数。上周,中证A500资金净流入最多为212.12亿元,中证1000其次,沪深300净流出最多为22.29亿元;年初至今,沪深300净流入最多5451.43亿,中证A500、上证50其次,证券公司净流出最多196.45亿元。

从ETF资金流的角度来看,资金净流入TOP20的ETF中,跟踪中证A500指数的ETF有14只上榜,合计净流入资金1147亿元,成为市场主要增量资金。

另外,海富通短融ETF、鹏华酒ETF、富国港股通互联网ETF11月分别净流入78.22亿元、29.66亿元、28.23亿元。

11月,超百亿资金净流出沪深300ETF、科创50ETF;创业板ETF、中证500ETF资金净流出分别超89亿元、57亿元。

2024年三季度,公募基金规模再创历史新高,规模突破31万亿。公募基金规模增长主要受益于三季度末权益市场回暖带来的净值回升,公募基金总体份额减少。从具体结构来看,公募基金总体份额减少主要是受固收类基金份额赎回影响。

主动权益基金出现首次规模增长,股票仓位处于历史高位。截止2024年三季度末,主动权益基金规模37430.88亿元,相比二季度增加2429.17亿元,环比上升6.94%,这是自2023年二季度主动权益基金规模收缩以来首次实现规模增长。主动权益基金的股票仓位普遍有所上调,平均仓位与二季度相比上升1.90pct,为83.54%。

11月27日,又有多只公募ETF公告即将分红。值得注意的是,2024年以来,市场频出关于ETF的分红计划,相比于2023年全年来看,ETF基金分红意愿更加强烈。Wind统计数据显示,部分ETF单次分红超过50亿元,已成为2024年以来公募基金最大的单次分红案例。从全行业来看,公募基金也在强化分红意识,年内分红金额已经达到1729.81亿元。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,欢迎转载,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;

3.作者投稿可能会经我们编辑修改或补充。

-

评论

-

相关推荐

-

叶芯

预制菜端上年夜饭餐桌:争议四起、销量火爆

龙年新春来临之际,“预制菜 年夜饭”话题再次引发热议,“预制菜”相关话题频繁登上微博热搜,引发人们的广泛争议。9个月前投资者网 -

潘思敏

背靠苹果赛腾股份业绩预喜,一边回购一边实控人减持为哪般?

近日,赛腾股份(603283.SH)发布全年业绩预告,公司预计2023年1-12月业绩大幅上升,归属于上市公司股东的净利润为6.30亿至7.20亿,净利润同比增长105.22%至134.53%。9个月前投资者网 -

丁琬璎

同仁堂业绩预增股价反跌 中药“治未病”景气度持续

截至目前,已有不少药企披露了2023年业绩预告,截至1月28日,共有22家医药企业预告2023年净利润翻倍,业绩预增的原因主要包括市场逐步回暖、海外销售加速放量等。9个月前投资者网 -

叶芯

龙年新春车企打响“价格战” 新势力花式降价促销为何销量堪忧?

迎新春、购新车,春节前夕通常也是汽车销售的旺季。9个月前投资者网 -

吴微

新能源产业链众生相:有人全球销冠,有人风雨飘摇

中国成为全球最大汽车出口国,是2023年让国人长面子的事。据中国汽车工业协会统计,2023年中国汽车整车出口491万辆,同比增长57.9%。9个月前投资者网 -

冯寻

中航基金副总经理离任 产品结构失衡主动权益类规模“迷你”

经历了两年稳定期之后,中航基金管理有限公司(以下简称“中航基金”)又迎来管理层的变动。10个月前投资者网 -

蔡俊

连锁药房烽烟再起 规模与负债率、商誉齐飞

一夜间,连锁药店的江湖又掀风雨。10个月前投资者网 -

孟行

海通证券投行业务再收罚单 2023年净利预减超8成是何原因

2024年监管部门依然对证券行业违规行为保持高压态势。10个月前投资者网 -

若历

安踏孵化“始祖鸟”上市,能否解债务到期之急?

安踏体育(02020.HK)合营公司Amer Sports Holding(Cayman)Limited的非全资附属公司Amer Sports确认将在美国纽约证券交易所进行IPO。10个月前投资者网 -

乔丹

捷荣技术陷变相裁员风波 业绩亏损切入风电领域

近期,华为概念股捷荣技术(002855.SZ)宣布了一项大手笔的投资计划,拟投入30亿元用于建设风电项目。10个月前投资者网

-

1易纲:利率对宏观经济运行的调节作用持续增强

-

2中方对韩国免签政策实施以来入境游订单增长约15% 周末订单占比近四成

-

3脑卒中创新药中国获批上市 中风后含一片或可改善预后

-

4事关网络直播规范 江苏发布实施省级地方标准

-

5工信部:推广重大绿色低碳技术 切实推动区域制造业绿色低碳转型

-

6股票ETF11月单月吸金超560亿元 环比增长近83%

-

7青岛国资合作产业投资基金成立 出资额100亿

-

82023年保荐机构执业质量评价结果出炉:3家进行风险调整

-

9上海新增14款已完成备案的生成式人工智能服务

-

10外交部回应美拟出台新一轮对华限芯令:将坚定维护中企合法权益

-

11国债期货主力合约涨幅扩大 5年期、10年期主力合约均续刷历史新高

-

12高瓴30亿保护型策略基金完成首关 规模将控制在不超过30亿

-

13工信部:到2026年制修订100项以上国家标准、行业标准 构建适应新型工业化发展的智能制造标准体系

-

14水利部:南水北调中线引江补汉工程首台硬岩掘进机始发

-

152024年度保荐业务自律检查启动

-

1易纲:利率对宏观经济运行的调节作用持续增强

-

2中方对韩国免签政策实施以来入境游订单增长约15% 周末订单占比近四成

-

3脑卒中创新药中国获批上市 中风后含一片或可改善预后

-

4事关网络直播规范 江苏发布实施省级地方标准

-

5工信部:推广重大绿色低碳技术 切实推动区域制造业绿色低碳转型

-

6股票ETF11月单月吸金超560亿元 环比增长近83%

-

7青岛国资合作产业投资基金成立 出资额100亿

-

82023年保荐机构执业质量评价结果出炉:3家进行风险调整

-

9上海新增14款已完成备案的生成式人工智能服务

-

10外交部回应美拟出台新一轮对华限芯令:将坚定维护中企合法权益

-

11国债期货主力合约涨幅扩大 5年期、10年期主力合约均续刷历史新高

-

12高瓴30亿保护型策略基金完成首关 规模将控制在不超过30亿

-

13工信部:到2026年制修订100项以上国家标准、行业标准 构建适应新型工业化发展的智能制造标准体系

-

14水利部:南水北调中线引江补汉工程首台硬岩掘进机始发

-

152024年度保荐业务自律检查启动

- 投稿

- 反馈

-

-

- 回顶部

京公网安备 11010602105097号

京公网安备 11010602105097号